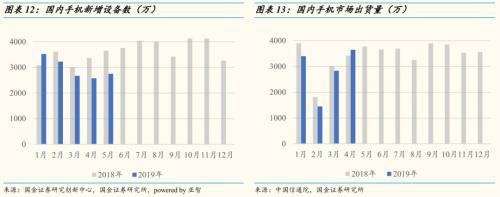

根據(jù)研究創(chuàng)新中心監(jiān)測數(shù)據(jù),5月份國內(nèi)共新增設(shè)備數(shù)2752萬臺,同比大幅下滑25%;環(huán)比小幅上升7%,扭轉(zhuǎn)前期連續(xù)下滑趨勢。華為銷量環(huán)比大幅上升,領(lǐng)先優(yōu)勢不斷擴大;OPPO新機銷量亮眼,上升趨勢明顯;vivo和蘋果新增設(shè)備數(shù)變動不大;小米銷量下滑顯著。

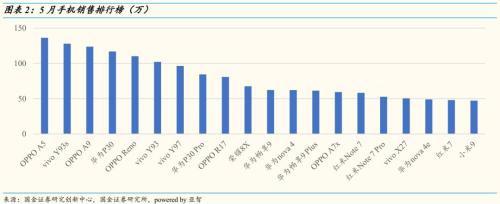

5月份銷售排行榜前20位中,OPPO A5依舊傲居榜首,自2018年7月發(fā)售以來始終占據(jù)銷量排行榜第一的位置。華為榮耀集體發(fā)力,上榜7款機型,其中銷量最高為4月發(fā)售的P30,P30 Pro同樣表現(xiàn)不俗。同樣主打變焦的OPPO Reno銷量亮眼,排名躋身前五。小米上榜4款機型,其中紅米子品牌上榜三款。vivo的子品牌iQOO本月未能上榜,而蘋果依舊沒有機型上榜。

P30系列熱銷,華為蟬聯(lián)第一寶座

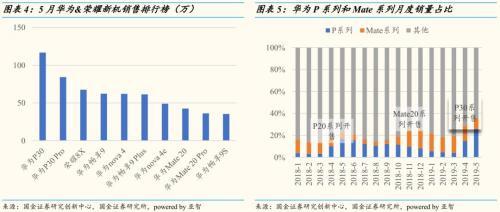

5月份華為&榮耀新增設(shè)備882萬臺,環(huán)比上升11%,同比下降6%。憑借P30系列新機的持續(xù)熱銷,華為榮耀新增設(shè)備的市場份額接近三分之一,領(lǐng)先優(yōu)勢不斷擴大;存量市場份額穩(wěn)步上升,蟬聯(lián)國內(nèi)手機市場第一寶座。

P30系列高居5月華為手機銷量榜首,合計銷量達(dá)200萬臺,其中P30 Pro超過80萬臺。與上一代P20系列相比,P30系列銷量數(shù)據(jù)更為難得。在整體低迷的大環(huán)境下,P30系列作為高端機型,為華為手機總銷量貢獻(xiàn)了近四分之一的份額。全市場中橫向?qū)Ρ韧瑯硬宦淙撕螅琍30及P30 Pro在3000-3999元以及4000元以上價位的高端機型中均位居銷量榜第一名。Mate 20 系列上市已逾半年,熱度不減,5月銷量接近90萬臺,發(fā)售以來累計銷量近900萬臺。

憑借自身產(chǎn)品品質(zhì)的提升,以及創(chuàng)新技術(shù)的應(yīng)用,華為在高端機領(lǐng)域不斷攻城略地,近年來高端機型的銷量提升顯著。根據(jù)國金證券研究創(chuàng)新中心的監(jiān)測數(shù)據(jù),華為的旗艦機型(P系列和Mate系列)月度銷量占比在不斷提升,2019年5月P系列的銷量占比達(dá)到25%,Mate系列占比為10%,相較18年同期大幅提升。

旗艦機銷量啞火,小米環(huán)比大幅下滑

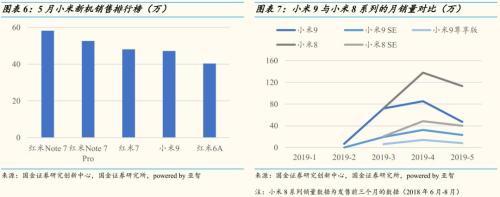

5月份小米手機共新增設(shè)備397萬臺,環(huán)比下滑17%,同比下滑24%。紅米Note 7系列銷量排名靠前,整體銷量超過110萬臺。

根據(jù)國金證券研究創(chuàng)新中心的數(shù)據(jù),小米9系列(不含SE)五月新增設(shè)備55萬臺,環(huán)比大幅下滑44%,這是造成小米手機5月增量份額及增量下滑的主要原因。與去年的旗艦機小米8系列相比,小米9系列銷量受到近期發(fā)售的多款旗艦新機的沖擊,銷售成績實在差強人意。

蘋果銷量依舊羸弱,降價策略難以為繼

5月份蘋果手機共新增設(shè)備157萬臺,環(huán)比上升17%,同比下降42%。今年年初以來iPhone經(jīng)歷了三輪降價,在降價策略的刺激下,3月份蘋果手機的銷量一度得到顯著提振。然而隨著目標(biāo)消費群體的滲透,降價策略的提振效果不斷減弱,蘋果手機的銷量再現(xiàn)頹勢,其中新機型增長平平,尷尬的是上一代機型銷量仍有23%的環(huán)比增長。長期看,蘋果只有通過革命性的創(chuàng)新,才能扭轉(zhuǎn)當(dāng)前的頹勢局面。

OPPO、vivo

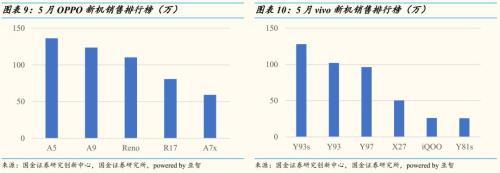

OPPO、vivo采取的是“爆款機型”的策略,但兩者略有差異,OPPO的爆款戰(zhàn)略執(zhí)行的更加徹底;而vivo相對來說機型更多,分布更加均衡。OPPO的Reno系列發(fā)售次月取得了110萬臺的銷量成績,而5月發(fā)售的Reno 10倍變焦版新增設(shè)備數(shù)約為17萬臺。另一方面,vivo的子品牌iQOO本月新增設(shè)備數(shù)出現(xiàn)了顯著下滑,銷量不足30萬臺。

手機進入存量時代,頭部效應(yīng)明顯

中國的智能手機普及過程已經(jīng)完成,預(yù)計未來增幅繼續(xù)減緩,行業(yè)機會將主要來自于存量結(jié)構(gòu)調(diào)整以及創(chuàng)新技術(shù)應(yīng)用帶來的換機需求。

5月份,國內(nèi)手機新增設(shè)備數(shù)2752萬臺,同比大幅下降25%,環(huán)比小幅上升7%,再次說明智能手機行業(yè)已然步入存量市場競爭階段。

我們的數(shù)據(jù)與信通院出貨量數(shù)據(jù)略有差別,這種差別主要來自于渠道庫存。來自渠道庫存的差異也賦予了我們監(jiān)測數(shù)據(jù)的新屬性,出貨量數(shù)據(jù)是手機廠商對市場的預(yù)判,更多的是“過去”的量,而國金證券研究創(chuàng)新中心監(jiān)測的數(shù)據(jù)是終端的激活量,帶有一定的消費者偏好屬性,更能反映終端的真實需求。

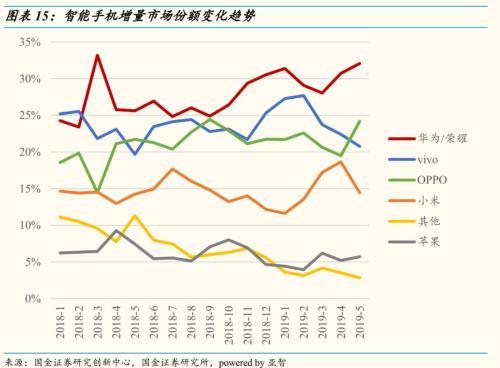

華為蟬聯(lián)榜首,頭部競爭依然焦灼

從行業(yè)競爭格局來看,前五大品牌(華為/榮耀、OPPO、vivo、蘋果、小米)占據(jù)市場超過90%的份額,頭部效應(yīng)明顯。我們認(rèn)為,中國智能手機行業(yè)格局穩(wěn)固,五大品牌存量市場份額持續(xù)提升,且擁有強大的資金和品牌實力,新進入者難以獲得突破。

從存量情況來看,在P30系列等新機銷售帶動下,華為&;;榮耀份額持續(xù)上升,份額優(yōu)勢仍在不斷擴大,本月蟬聯(lián)榜首。OPPO借助新機Reno追回一程,仍是頭把交椅的有力競爭者。vivo、小米均出現(xiàn)明顯下滑,蘋果份額小幅上升。

從增量結(jié)構(gòu)來看,憑借P30系列新機的熱銷,華為&;;榮耀銷量快速上升,拿下了近三分之一的市場份額;得益于Reno系列的一炮而紅,OPPO一扭前期頹勢,增量份額止跌反彈。由于主打機型的銷量不佳,vivo和小米的增量份額均出現(xiàn)了大幅下滑。降價帶來的銷售熱度逐漸退去,蘋果增量份額變動不大。

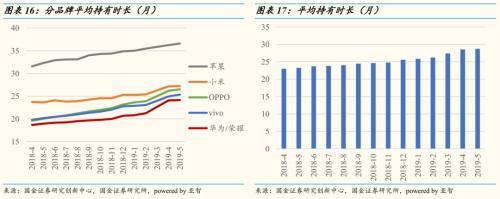

平均持有時長的延長趨勢不變

智能手機的發(fā)展經(jīng)歷了數(shù)次“換機潮”,每一次的“換機潮”都是伴隨著一項解決消費者使用痛點的技術(shù)被應(yīng)用于智能手機,例如,觸控屏大幅改善消費者的使用體驗;3G/4G提供了全新的應(yīng)用體驗(在線視頻、在線游戲等)。但近年來手機創(chuàng)新能力下降,能夠解決的痛點越來越少,同時手機的質(zhì)量在不斷提升,消費者缺乏購機欲望,因此平均持有時長提升顯著。

平均持有時長逐步提升的趨勢不變,其中蘋果手機的平均持有時長最長,達(dá)37個月,而華為的平均持有時長僅為24個月。

關(guān)注華為產(chǎn)業(yè)鏈,攝像頭及屏下指紋

華為產(chǎn)業(yè)鏈迎來歷史性投資機遇

憑借高端機型市場的成功,華為的存量市場份額穩(wěn)步提升,成功蟬聯(lián)第一。5月華為的旗艦機型(P系列和Mate系列)銷量占比已超35%,其中P30系列的占比近四分之一。受益于龐大的中國市場,我們認(rèn)為華為旗艦機的市場份額有望進一步提升。

攝像頭是華為近三年來的主要創(chuàng)新方向,在像素、潛望式長焦、超廣角、 3D 攝像頭、CMOS 等領(lǐng)域都持續(xù)升級。從P20到Mate 20,再到如今熱銷的P30系列,華為手機在拍照領(lǐng)域的實力得到了消費者的充分認(rèn)可。而隨著硬件和軟件的不斷發(fā)展,尤其是在如今專業(yè)相機設(shè)備進步緩慢的大前提下,手機拍照能力已然成為了用戶選擇時的重要指標(biāo)。這將驅(qū)動華為在攝像頭領(lǐng)域持續(xù)投入研發(fā),持續(xù)創(chuàng)新。另一方面,屏下指紋已逐漸成為華為旗艦機的標(biāo)配。我們認(rèn)為相關(guān)產(chǎn)業(yè)鏈公司將有望受益于華為手機份額的不斷提升以及產(chǎn)品結(jié)構(gòu)的升級,迎來歷史性的投資機遇。

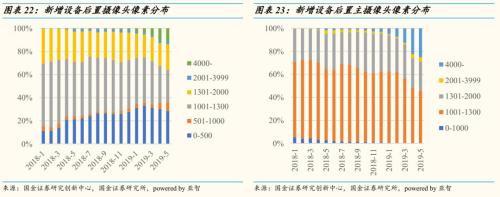

多攝和40M像素的滲透率快速提升

攝像頭是近年來手機創(chuàng)新的焦點,后置雙攝經(jīng)過多年的發(fā)展已得到迅速普及,從存量和增量來看,多攝均為未來手機發(fā)展趨勢。在新增設(shè)備中,已有超過92%的設(shè)備采用了后置多攝的方案(其中后置三攝超過22%),在存量設(shè)備中,后置多攝的設(shè)備比例也已超過38%。

40M像素已經(jīng)逐漸成為后置主攝像頭的主流配置,在新增設(shè)備的滲透率達(dá)到了25%。目前搭載4800萬攝像頭的在售機型包括OPPO Reno系列、榮耀V20、小米9系列、紅米Note 7和vivo X27等,在新增設(shè)備的份額占比已超過了13%,呈現(xiàn)出快速增長趨勢。我們認(rèn)為手機拍照成像效果與專業(yè)相機的差距仍然存在,這將驅(qū)動廠家在攝像頭上持續(xù)創(chuàng)新。

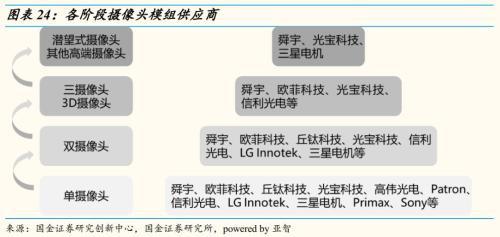

攝像頭是未來智能手機創(chuàng)新的主要發(fā)力點,數(shù)量上從單攝到雙攝到三攝到華為 P30 Pro 的四攝,功能上從單一的像素提升發(fā)展成大光圈、超廣角、潛望式長焦、 TOF 等特色鏡頭的引入,是智能手機行業(yè)最具投資前景的環(huán)節(jié)。我們梳理了各階段攝像頭模組的主要供應(yīng)商,建議關(guān)注攝像頭領(lǐng)域創(chuàng)新升級帶來的投資機會。

屏下指紋發(fā)展空間巨大

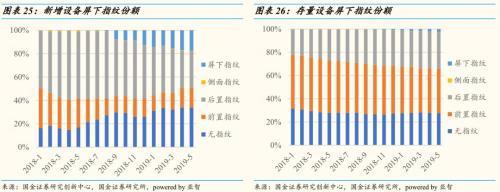

屏下指紋技術(shù)在2019年開始進入產(chǎn)業(yè)化的爆發(fā)期。隨著屏下指紋技術(shù)的成熟和全面屏的普及,屏下指紋方案有望逐漸成為主流配置。目前,在新增設(shè)備中,屏下指紋占比超過17%左右;在存量設(shè)備中,屏下指紋占比僅有2%,潛在空間巨大。

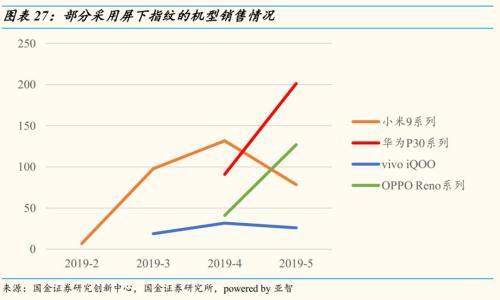

目前多款在售的旗艦機均采用了屏下指紋技術(shù),包括小米9系列,華為P30系列、vivo 的子品牌iQOO和OPPO Reno系列等,其中Reno系列是OPPO與指紋識別解決方案提供商匯頂科技再次合作的第一個系列產(chǎn)品。這四款旗艦機系列今年以來合計銷量已達(dá)900萬臺,建議關(guān)注相關(guān)的產(chǎn)業(yè)鏈標(biāo)的。

OLED滲透率提升顯著

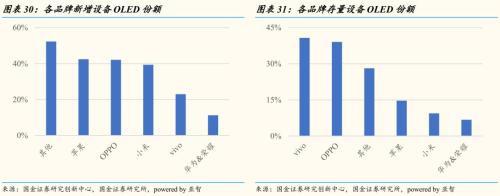

目前,在新增設(shè)備中,OLED屏幕占比約39%左右;在存量設(shè)備中,OLED不足25%,仍具發(fā)展空間。其中:OLED在OPPO和vivo中滲透率較高,已超過40%,而在華為&;;榮耀手機中占比仍較低。未來隨著可折疊柔性屏技術(shù)的不斷成熟和應(yīng)用,預(yù)計OLED滲透率將會進一步提高。此外,目前的屏下指紋技術(shù)僅適用于OLED屏,屏下指紋的普及將進一步推動OLED屏幕占比的提升。

OLED滲透率逐步提高的同時,全面屏、大屏化趨勢也推動了OLED用量的提升。根據(jù)國金證券研究創(chuàng)新中心的數(shù)據(jù),5月新增設(shè)備OLED用量超過9萬平米,2019年初至今OLED用量達(dá)45萬平米。

手機資訊

手機資訊 官方微信

官方微信

豫公網(wǎng)安備41019702003604號

豫公網(wǎng)安備41019702003604號